5.高净值人士配置房产与如何配置保险?

房产需要登记是典型的显性资产,容易被他人发现。相比之下,保单没有统一的登记制度,查询难度大,更具有私密性。高净值人士需要适当配置隐性资产。《民法典》法条第二百一十条,不动产登记由不动产所在地的登记机构办理。

国家对于不动产实行统一登记制度,统一登记的范围、机构和统计。国家对于不动产实行统一登记制度,统一登记的范围,登记机构和登记办法由法律、行政法规规定。

2021年 3月2日上午10时,人民银行党委书记、中国银保监会主席郭树清,介绍推动银行业保险业高质量发展情况。银保监会主席郭树清表示,房地产领域的核心问题还是泡沫比较大,金融化泡沫化倾向比较强,是金融体系最大灰犀牛,很多人买房不是为了居住,而是为了投资投机,这是很危险的。他表示,个人持有过多房产,将来市场如果下来,那么个人财产就会有很大损失,比如贷款还不上,银行也收不回贷款、本金和利息,那么经济生活就发生很大的混乱。所以,郭树清强调,必须既积极又稳妥地促进房地产市场平稳健康发展。“2020年我国金融杠杆率明显下降,金融资产盲目扩张得到根本扭转。”郭树清指出,其中在房地产市场上,去年我国房地产金融化泡沫化势头得到遏制,2020年房地产贷款增速8年来首次低于各项贷款增速。“去年投向房地产的贷款增速第一次降到了平均贷款增速之下,这个成绩来之不易。我们相信,房地产的问题会逐步得到好转。”但同时,郭树清也指出,我国房地产目前仍存在金融化、泡沫化倾向较强的问题。对此,郭树清也在会上透露,现在正进一步采取一系列措施,如各城市“一城一策”推出房地产综合调控举措,目的是实现稳地价、稳房价、稳预期,逐步把房地产的问题解决好。

高净值人群的焦虑主要是财富的增值和保值,与财富的风险管理。在经纪增速放缓的背景下,如何做到这些呢?风险管理专家陈玉茹今天就与各位高净值人士深入高净值人群该如何合理配置保险呢?

保险和风险是天然相关的,高净值人士应关注的风险:

一、是人本身的风险,其中包括养老问题,这并不是因为高净值人士没有地方住或者养老金困扰,部分原因是独生子女现象,老了以后需要有人照顾,需要具有医疗知识和专业机构的照顾。

二、是家庭风险。高净值人士平均年龄在40岁左右。如果主劳动力一旦得病、身故,对家庭来说影响是巨大的,对企业来说也同样如此。中小企业所有的业务来源和经营管理,主要都集中在一两个合伙人身上,如果出现风险,对企业就是致命打击。

当然,还有人会提前为子女购买大额储蓄险,作为子女个人婚前资产,保障其未来生活、养老所需。家庭中还会涉及到资产传承的风险。保险产品中,终身寿险能够很好的给到解决方案。

【划重点】保险是一种特殊的金融工具

2.保险责任发生后,人寿保险在变更财产权主体的同时,改变了财产的表现形式与法律属性,降低、甚至阻断了风险的传递。

3.人寿保险让财富安排实现由点到线的进化,这种特质决定了人寿保险相对于其它金融工具,功能更复杂、更强大。

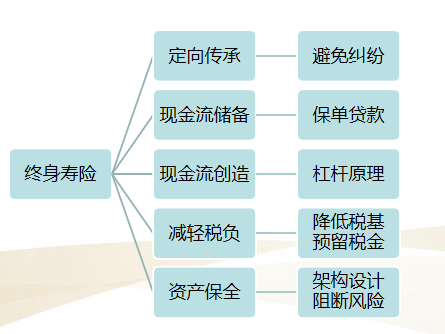

终身寿险有哪些强大的功能

1.定向传承

所谓定向传承就是我想把财产给到谁就可以给到谁,非常简单,而且不会有任何纠纷。因为保险法规定受益人享有领取受益赔偿金的权利,任何单位和个人不能阻挡,不管你是长辈、配偶、子女,都无权干涉。这一点比遗嘱方便太多了,一方面遗嘱的有效性很难保证,也就无法保证能够按受托人的意愿去分配;另一方面,遗嘱必须面向所有的继承人公开,那么它的公平性的就很有可能受到质疑,会造成很多家庭矛盾。就算遗嘱有效,而且没有任何纠纷,想继承遗产也非常难,因为手续非常复杂,需要非常多的证明材料,很多人甚至因为手续太复杂而放弃继承。

2.现金流储备

买了一份保单以后,并不意味着你的钱就交给保险公司了,就拿不出来了,其实你可以从保单里面贷款,而且非常方便,不需要抵押任何资产,下款速度也很快,一般几个工作日就搞定,利率还很低。

3.现金流的创造

由于保单是有杠杆的,可以用较低的保费撬动一个很大的保额,这样一旦风险发生,就可以凭空创造出一大笔现金,应对风险。

4.减轻税负

现在全球大约2/3的国家和地区实行遗产税,中国尚未开征,但已有《遗产税草案》。具体什么时间开始征收遗产税,谁都没有定论,但对于资产量比较大的高净值人士来说,如果不提前进行规划,很可能面临巨额的遗产税。

而且遗产税是一个很特殊的税,税款缴清以前是不能够继承遗产的,比如说父母去世了,在银行有5000万的存款,需要交2000万的税,子女必须交了2000万的税之后,才能继承5000万的存款,而且还有时间限制,一般都是要在一年内交清才可以,这对于子女来说无疑是一笔沉重的负担。

但是保险金是不计为遗产的,就能够完美避开遗产税。

5.资产保全

不管是企业还是个人,都可能面临债务上的风险,但我们通过保单的架构设计,可以提前阻断很多类似风险,让自己的财产不受影响。

下一篇:6.遗赠与遗嘱继承有什么区别?